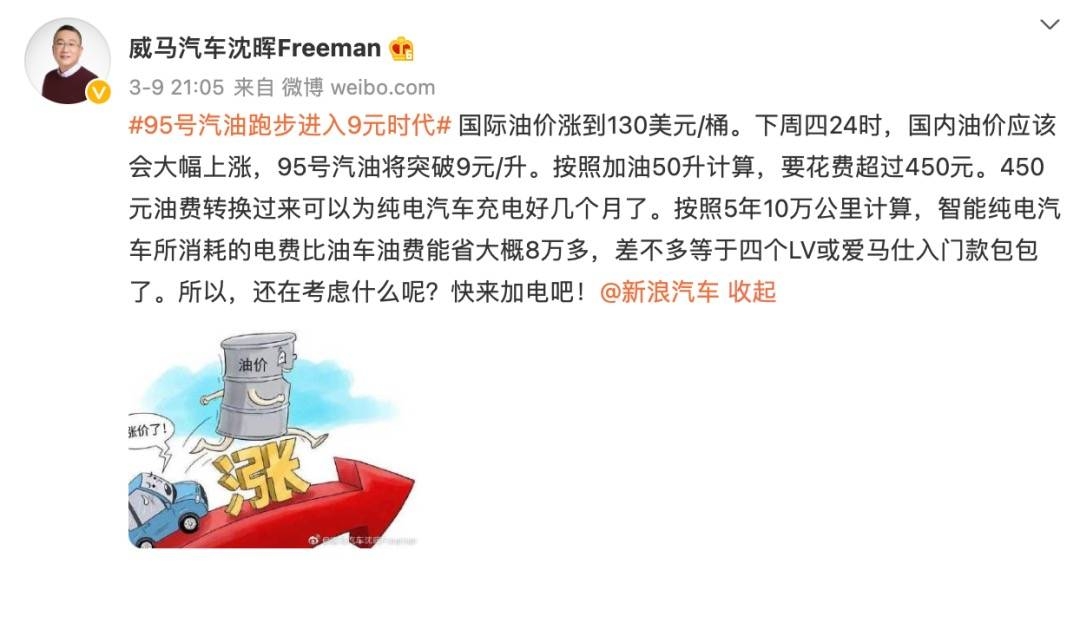

趁着油价跑步进入“9元时代”,沈晖也学起了李斌质疑用户“为什么还要买油车”的样子,喊话用户购买电车——并给出“开电车一年可以省四个LV或爱马仕入门款包包”的理由。

如果这句话真是沈晖本人有感而发,那他肯定没有考虑到电动汽车与燃油车相比那低得可怜的保值率,以及老车主更换动力电池背后的成本。如果是威马运营部门的动作,那他们大概是希望像李斌和李想那样,通过沈晖个人IP发表一些有争议的言论,来博取用户和市场的关注。

但从效果来看,传统主机厂出身的沈晖,与李斌、李想这些互联网背景的人在舆论引导上相比,显然要略微弱了一些。

相较于“蔚小理”这三家互联网背景的企业已经站稳国内新造车第一阵营,曾经在时间节点上和它们齐头并进的威马,似乎有些淡出公众的视野。虽然威马并不甘心,但终端销量、市场声量这些数字不会骗人。这对于曾拥有良好开局的威马而言,究竟是暂时之困,还是进退两难?

十万辆的造车梦

对于造车这件事,业内有个普遍的共识:主机厂想要做到盈亏平衡,一年的产销量要达到10万辆。传统主机厂出身的沈晖,对于10万这个数字同样非常敏感,早在2017年9月他在接受媒体采访时就表示:汽车市场不是一个赢者通吃的市场,一个新造车企业年销10万辆才可以活得比较好,威马在两、三年内肯定能达到这个数字。

不过如今4年多时间过去,威马的年销量并没有达到这个“三年既定目标”的一半。根据威马官方公布的销量数据显示,2021年威马全年累计交付新车44157辆。这个数字不仅被头部的蔚小理拉开了一个身位(这三家同期交付量均超过90000辆),甚至还要低于起步更晚的哪吒汽车(69674辆)。

如果年销量10万辆才能活得不错,那么一年只卖出4.5万辆的车企会是怎样的境况?

时间拨回被视作新造车势力诞生元年同时也是威马正式成立的2015年。彼时,蔚来、小鹏刚刚成立一年,李想的理想则刚刚诞生。

作为起步时间很早的新造车企业之一,威马是一众新造车企业中最先拥有自主生产基地和获得生产资质的企业。可以说,这个起步有着较大的优势:威马在2018年就实现量产交付,与蔚来、小鹏这些同期靠代工实现初步量产交付的企业不同,不到3年威马就实现了自有工厂建设及量产。

在那个所有新造车玩家都在拼量产的蛮荒时代,拥有先发优势和自建工厂的威马站稳了第一阵营。据相关媒体统计的数据显示,2019年所有新造车势力中威马的交付量为15355台,仅次于蔚来的17395台,位列所有新造车势力中的第二位。

但是,令人惋惜的是这个领跑优势并未继续发扬下去。

从2018年实现量产至今,威马的排面车型依然是最初的那款EX5,后续一系列新车型并未起到很好的承接作用。可能沈晖依然像当年在微博隔空喊话王兴时充满了信心,但威马确实离“蔚小理”越来越远了。

无缘IPO的资本宠儿

当然,这种差距并不是说威马就真的“掉队”了,至少投资机构不这么认为。

虽然销量和声量上不断被蔚小理等头部新势力甩开,但在行业整体退潮、VC愈发谨慎的当下,威马凭借相对完善的量产能力和销售渠道,在新造车最重要的持续融资方面并未就此中断。去年10月、12月,威马又分别完成了3亿美元和1.52亿美元的融资。

对于融资这件事,或许我们应该分两个维度来看。

一方面,对于无限亏损的新造车企业而言,持续的外部融资输血是必须的。过去几年,我们已经见过太多新造车企业因为融资不畅而倒下。特别是在整个投融资环境收紧的背景下,即便是头部造车企业在融资上同样也并不顺利。

前不久李斌在回港二次上市接受采访时就曾表示,之前蔚来赴美上市并不算成功,因为当时只募到了预期资金的一半。根据威马在2020年准备登陆科创板时的上市辅导报告内容来看,威马在2017年至2020年前三季度营业收入分别为1487.2万元、7.2亿元、17.8亿元及16.8亿元;净亏损方面分别为16.96亿元、24.53亿元、36.08亿元以及36.49亿元。可以明显看到,其亏损是在持续增加的。这种背景下,威马仍能够持续获得外部输血是重大利好,也只有这样它才能继续走下去。

但另一方面,不断积累融资代表着沈晖的背后会站着越来越多的股东,而这些股东都只有一个诉求,那就是上市变现。但在蔚小理都已经完成二次上市的今天,威马的IPO依然没有结果,这背后的压力可想而知。

按照威马的原定计划,在2021年初就应该登陆科创板了。根据上海证监局的报告显示,彼时的威马已经完成上市辅导静待上市,但科创板上市门槛突然提高后,让包括威马在内的多家车企未能如愿跨过科创板的大门。

这种情况下,沈晖可能等得起,但他身后那些投入重金的投资人作何观想。IPO受挫之后,坊间一度有传闻称威马试图转而借众泰的壳去完成上市,特别是去年8月份威马联合创始人杜立刚任法人的公司,悄然出现在众泰的重整名单中后,这一消息更加令人信服。

据接近威马的人士向懂懂笔记表示,当时威马背后的投资机构,连威马成功上市的宣传稿都已经准备好了。但最终这次借壳同样未能成功,而是由江苏深商接盘了众泰。

尽管威马在2021年下半年又完成了两轮并不算大额的融资,但在主要竞争对手均已经完成二次上市的当下,一直无法顺利IPO的威马显然压力更大,上市诉求更加急迫。

何时走出泥潭?

从2015年元年至今,国内新造车这股浪潮已经浩浩荡荡走过了7个年头,其间太多的创业者、VC陷入泥潭、黯然离场。

随着大浪淘沙结束,市场也从竞争前期的“拼量产”走到现在精细化的“拼销量和服务”。这个过程中,起步较早的威马似并没有找到一个属于自己合适的市场定位,或许这才是其进退维谷的症结。

成立近7年以来,威马累计推出了4款量产车型,其中3款是主要面向大众消费市场的SUV:EX5、EX6、W6,还有一款是主要面向B端出行市场的轿车E.5。根据大搜车的销售数据显示,2022年1月和2月威马的销量分别为2685、3311辆。其中,面向B端出行市场的轿车E.5一直都是销售主力,这两个月的销量分别达到1028和1882辆,占比分别约40%和56%。

可以说,靠相对低端的B端车型快速打开销量是过去很多车企惯用的战术,最典型的可能就是沈晖的老东家吉利汽车,当年将大量的帝豪EV投入自家旗下的共享出行品牌“曹操出行”运营,另一个则是当年陆正耀在宝沃汽车和神州租车之间的运作方式。

这种选择确实能够在短时间内提振销量,但这并不是解决新造车企业生存问题的万能药。

对此,有出行领域资深观察人士对懂懂笔记表示:“以低价策略靠B端市场确实能够快速打开销量,但这个过程中也会降低自己的品牌价值。同时,低价B端市场的需求是有限的,并不像C端消费市场那样可持续。换句话说,它就像一剂药效非常猛的中药,吃下去见效非常快,但副作用也非常明显。”

此前威马内部主导B端业务的是公司联合创始人陆斌,他曾在吉利汽车和奇瑞汽车担任高管,并主抓销售和市场工作。威马方面显然是希望用B端的声势打开C端的零售局面,不过设想中的销量快速增长并未出现,据光年星球此前的一篇报道显示,2019年初威马在海南投入1000辆威马EX5来推动旗下旅游共享出行子品牌——即客行·海南椰行。但在一次OTA(在线升级)时,这1000辆车并没有显示成功,工作人员到现场检查时才发现,这部分车大都停在地库“趴窝”了。

次年3月,外界便传出其出行事业部减员的消息。同年9月,陆斌也因“个人原因”离职。

靠B端市场(尤其是出租车和网约车)拉动销量的另一个弊端,就是拉低品牌的整体定位。如今,排除面向B端市场的轿车E.5,威马主攻C端消费市场的三辆SUV里,主力车型仍是2018年上市交付、价格约15万元的EX5,这与蔚来、理想汽车的主力车型售价差距巨大,而且其销量每个月也有数百辆。

没有一个汽车品牌是不想上攻高端的,对于成本压力严峻的新造车企业而言更是如此。而在如今这样一个供应链及零部件成本飞涨的情况下,十几万元定位的新能源车是相对尴尬的。

它们无法像宏光mini EV那样定一个超低价格,靠积分和品牌传播来计算自己的ROI。也不能像蔚来、理想汽车那样定位于30-40万元的高端出行市场,以车辆零售价格来获得更高的利润。能考虑十几万元价格区间的用户对价格极为敏感,稍微的价格变动都可能改变他们的购车意愿。而不断上涨的成本又在逼迫这个价位本就几乎没有利润的造车新势力们,不断地上调价格。

10-20万元是新能源车销量最大的价格区间,同时也是竞争压力最大的“泥潭”。这个空间内威马不仅要和造车新势力竞争,还要面对传统国产品牌和合作品牌的主力新能源车型。当初李斌回应蔚来为什么选择30万+这样的高端定价时,就曾坦言自己没有信心在十几万元的价格区间打败长城、吉利和比亚迪。而吉利出身的沈晖选择了直面自己曾经的老东家,只是现在的他缺乏更多的强力手段。

当年王兴说出自己心中的新造车三甲时,威马不在王兴的名单中。彼时处在第一阵营的沈晖隔空喊话王兴——威马一定能进入新造车TOP3,如果失败了就送一辆车给王兴(而且品牌不限)。当然,现在竞争远未结束,沈晖心里或许依然像当年一样充满信心,但从销量这个硬性的数据上来看,送一辆汽车给王兴的可能性越来越大。

【结束语】

进入拼销量的阶段,威马的先发优势不再明显,而过于平淡的品牌形象也让其被一部分用户选择性地忽略。作为拥有豪华主机厂背景和起步较早的新造车企业,威马还没有打造出相应的市场定位——比如蔚来的极致服务、小鹏的智能化、理想的家庭用车,它还需要努力营造出一个属于自己的显著标签。

新能源车行业最大的陷阱,就是去拼性价比。这可以说是市场上最不缺的东西。如今缺少明显个性的威马显然不能去趟这个泥潭,但一切似乎平平淡淡的市场举措,让消费者在选择的时候很难以记起市场中有这样一个品牌。显然,逐渐被消费者和市场遗忘,或许要比几度上市折戟更让其感到危急。