(配图来自Canva)

7月21日,九号智能正式进入提交注册阶段,如无意外,九号智能登陆科创板的日子也将临近。对于九号智能,外界最为熟悉的还是其与小米合作的“米家电动滑板车”和“九号平衡车”系列产品,同云米、华米、石头科技一样,九号智能与小米关联密切。

根据其最新招股书,九号智能此次IPO预计募集共20.8亿元,用于智能电动车项目、年产8万台非公路休闲车项目、研发中心建设项目、智能配送机器人研发及产业化项目等。

从IPO资金用途看,九号智能意图以新业务为起点,撬动其未来的增长潜力,但是从现有核心发展数据来看,九号智能已经慢了下来。而且,走多元化产品路线的九号智能,也不得不在IPO后面临更多强大的对手,增长压力很大。

“小米生态链”光环消失

“小米生态链”是多年前小米和供应链企业达成的一个共识,已经上市的华米、云米、石头科技的确也通过小米粉丝经济激发的爆款效应有过一段时间的爆发式增长。但就上市这件事来看,“小米生态链”的光环似乎并不好使,云米、华米和石头科技IPO后的表现是很好的证明。

云米2018年9月在纳斯达克上市,发行价是9美元,但现在已经跌到了7美元左右;石头科技今年2月登陆科创板,虽然首日大涨84%,但随后股价呈现一直下跌趋势,目前也未突破上市首日的最高价;华米表现相对较好,目前股价比发行价高出40%左右,但是市值始终难以突破10亿美元并稳定下来。

看来“小米概念股”的标签也并未对他们有什么明显加成,毕竟小米本身自上市以来的表现就不怎样,前几天小米股价摸到发行价还被不少人嘲讽“终于可以解套了”。

九号智能对此甚是在意,甚至在招股书中详细解释了其与小米生态链企业的区别,明确否认自己不是典型的小米生态链企业。

其实从已上市的几家小米生态链企业来看,“小米生态链”的标签对九号智能的上市也不会有明显的利好加成。所以说,不提“小米生态链”,或者不把自己定位为“小米生态链企业”或许是一个更好的选择。

慢下来是致命伤

九号智能连年亏损的发展事实一直为外界所诟病。根据招股书,九号智能2017年至2019年归母净利润共计为-28.86亿元,对此九号智能解释为“由可转换债券和优先股以公允价值计量导致的账面亏损引起”。

扣非后的净利润可能更有说服力。招股书显示,2018年和2019年,九号智能扣非归母净利润分别为5.44亿元和1.01亿元。显然,九号智能已经到了盈利阶段,具备一定的盈利能力。

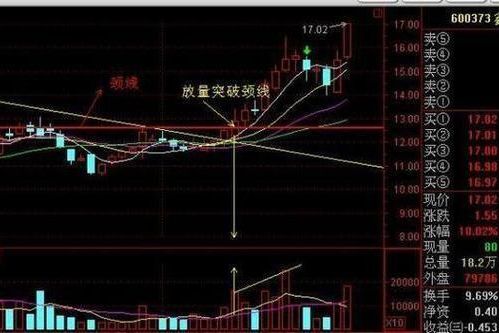

但九号智能有一个不友好问题,就是增长速度明显变慢。根据招股书,2019年营收为45.86亿元,2018年营收为42.48亿元,2017年营收为13.81亿元。据此计算,2019年营收同比增长了7.96%,2018年同比增长了207.6%。

同比增速下滑了近200个百分点。雪上加霜的是,由于疫情的影响,九号智能今年上半年的营收增速不太乐观。招股书显示,九号智能预测2020年上半年营收同比变动幅度为-13.22%至6.06%。

对于今年上半年的增速下滑,九号智能或许还能将其主要归因疫情这种不可抗力,但是2019年的营收表现某种程度上或许已经证明九号智能的增长比较乏力了,这关系到九号智能本身的增长能力。

即便已经盈利,但若是失速,资本市场也很难给出很好的价格。鉴于现有的增速表现,“慢下来”会成为九号智能的一个致命伤,很可能会左右到其IPO后的股价走势,致使其和石头科技、云米一样表现不佳。

多元化不简单

在短交通的大战略下,始终心系“去小米化”的九号智能一直在丰富其产品SKU和品类,从现在的产品品类丰富度看,九号智能的多元化战略是成功的。

但从收入占比来看,九号智能的多元化战略还不算成功。2017年,智能电动平衡车系列收入占比为74.49%,智能电动滑板车系列收入贡献占比为24.78%;2019年,智能电动平衡车系列收入占比为21.71%,智能电动滑板车系列收入占比为70.46%。

从2017年2019年,尽管平衡车和滑板车的收入占比重心对调了,但是两者的总收入占比依然高于90%。值得注意的是,2019年智能电动平衡车系列收入还出现了19.6%的同比下滑。

根据招股书,智能电动车、全地形车和智能服务机器人将会是其未来多元化的重点,其正在规划的智能电动车项目产能是每年100万台,全地形车项目则是年产8万台。

可是这三块业务要么处在发展初期,要么表现平平。智能电动车于去年底小规模试产,但是成绩不太理想,产销率只有35%,而服务机器人这块,九号智能推出的首款“路萌”早在2018年就实现量产,但是智能服务机器人业务的收入占比在2019年还不到0.1%。至于全地形车,目前还处于未实际销售的阶段。

智能两轮车市场现在竞争异常激烈,配送服务机器人市场现在又处于发展早期,全地形车未来要和全球诸多强大对手竞争,九号智能的多元化之路比想象的还要难。

IPO后的挑战

去年底智能电动车和摩托车发布时,九号智能CEO高禄峰曾表示,做电动摩托车是长线投资,九号智能资金量充足,不惧怕大量资金投入。可是不到半年,九号智能就启动了上市流程,要融资20亿。

根据招股书,2019年年末,九号智能的现金及现金等价物余额为9.9亿元。此外,其主营业务的利润本来就不算丰厚,所以说这点余粮其实很难撑起九号智能在智能电动车和智能摩托车,以及服务机器人上的未来野心。因此,上市融资变成理所当然。

钱可能暂时不差了,但是九号智能IPO后会面临两个非常直接的挑战。第一,如何让智能电动车和智能摩托车成为像九号平衡车那样的爆品,毕竟这是自己的产品,没有了小米的光环加持,智能两轮车业务想要快速扩大销售规模有不小难度。此外,智能两款车市场有雅迪、小牛等强势对手,他们是最大的突进阻力。

第二,如何优化综合毛利率,提高盈利能力和行业竞争力。由于小米的影响,九号智能的两大主营业务毛利率一直不高。根据招股书,2019年,两大主营业务的毛利率分别只有21%和25%,相比之下,智能服务机器人的毛利率为40.99%,其他业务的毛利率为66%。

尽管极力否认自己属于“小米生态链企业”,但九号智能短时间内不可能甩掉这个标签,除非小米贡献的收入被降低到10%甚至5%以下。不过对于即将上市的九号智能而言,当务之急还是要回到高增长的发展状态,否则IPO可能会成为一个累赘。